先给解结论:不能,100%,确定,肯定。

导言

标题原本是想起这个:保费的构成。

转念一想,这就是个劝退标题啊,读者看到标题就不点进来了。

然后我梳理了一下要呈现的内容,感觉有多个标题可以用:

- 保费的构成。

- 我们交的保费去了哪里?

- 为什么同一类保险价格差那么多?

- 保险产品可以打折吗?

- 如此多的产品我该选哪个?

- 买保险,价格上会被“宰”吗?

思来想去,取一个迎合大众朴素消费观的吧,这也符合诸多保险分析帖热衷讨论的词——“性价比”。

前言

无法否认,我自己曾经也执着于找见超高性价比的保险产品。

那时我刚工作不久,有大把的时间,买任何东西,都会去做攻略,把各个社区翻遍。

但是现在,从业之后我就放弃了这个想法,原因如下:

- 时间角度:中国目前有91家人身险保险公司,每家在售的产品少说有20种,总量保守估计有2000+,如果只买明确种类的产品,假设一家3种,那也快有300种产品可选了,真的要把300种产品逐一对比完吗?似乎不太可能,时间也是一项极大的成本。

- 设计角度:如果真的牛,对比完了300种,大概率会发现,没有一模一样的产品,各有各的好,套个“性价比”来评定,对有的产品不太公平的,“我觉得xx权益很重要”是个非常主观的描述,在对比中赋予高权重就不公平了。

- 定价角度:在保险产品上,花的每一分钱都有它的道理,不会白花一分钱,钱会去到:保障金池子(用于理赔)、退保金(学名:现金价值。不一定有。保障类产品上此刻没有被用但是未来会被归到保障金池子里去)、销售人员的佣金(从业人员吃饭的钱,未来常长服务你的费用)、保险公司运营费用(给员工发工资、大楼租赁费用、办公用品开支等等,让你投的公司可以活下去)、广告费用(让你投保的公司更有名气,脸上有光)、公司的利润、等等等等。定价有严格的逻辑,费率要上报保监审核,所以不用担心被“宰”。

讲到这里,我是想说:放弃标题里描述的想法,科学认识保险产品的定价。

今后不要在这个非常不要紧的问题上花大量时间找答案,进而耽误了最佳投保时机。

上一篇文章里,我把五大类人身险的功能和意义,叙述了一遍,点击跳转查看基础:人身保险的种类、功能与意义

知晓了不同险种能够解决的问题,大概能知道自己想购买哪些保险产品,下一环节就是看价格了,但是保险产品这类专业度非常高的产品,大部分人是无法对价格建立正确期望的。

非常有可能一个在行业内普遍的价格,在消费者第一次听到的时候觉得不能接受,然后去寻寻觅觅,立志要找更到“实惠”的价格,这一找能找很久,拖着拖着就忘了,都忘记自己是想要尽快建立一道保障了,最后很久很久找见了一个保障内容相似,价格没差很多的产品。

如果在这个寻觅期间,无事发生,那是极好的。那如果很不巧这期间就有了问题,会不会想当初呢?

正文

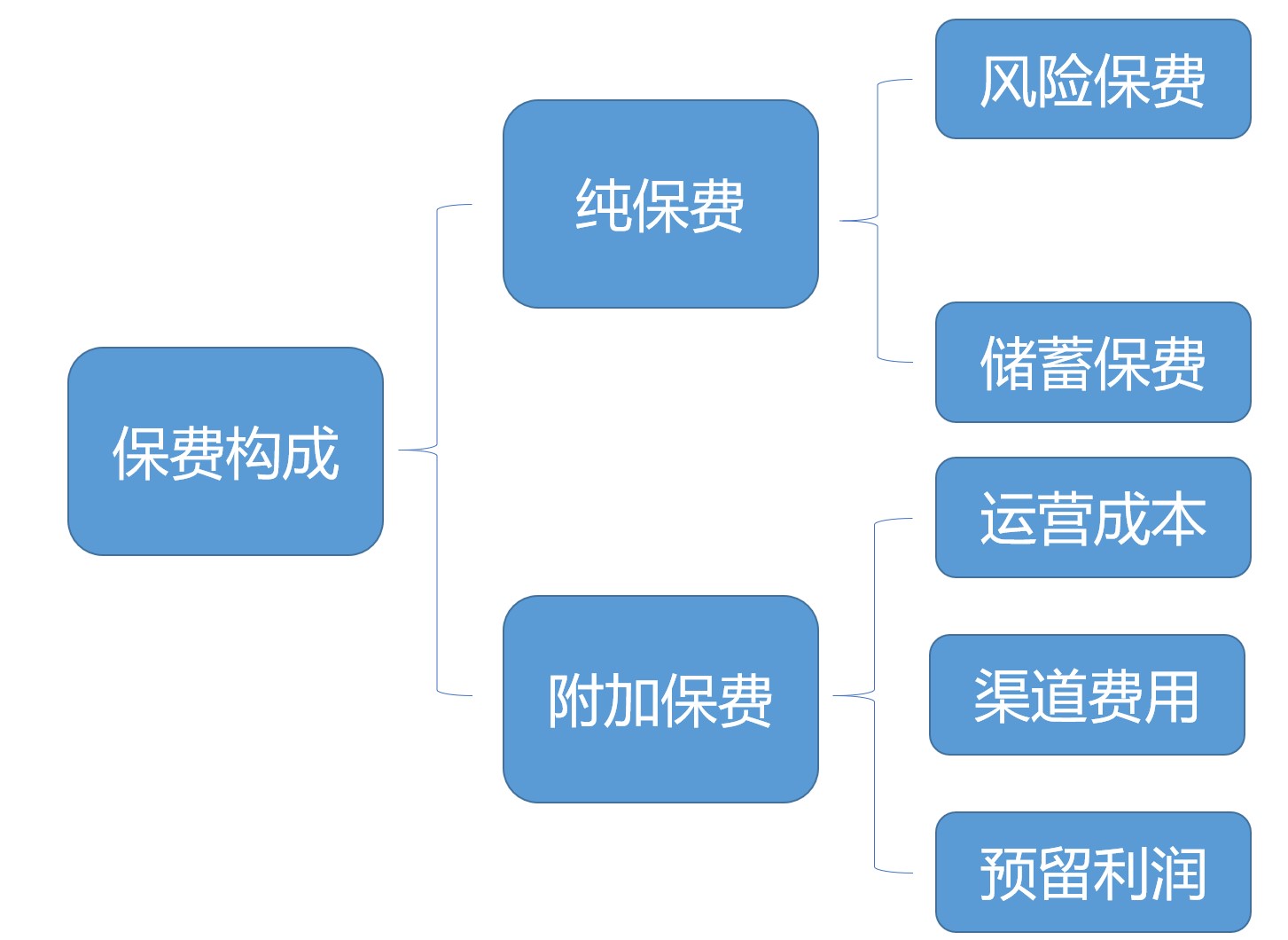

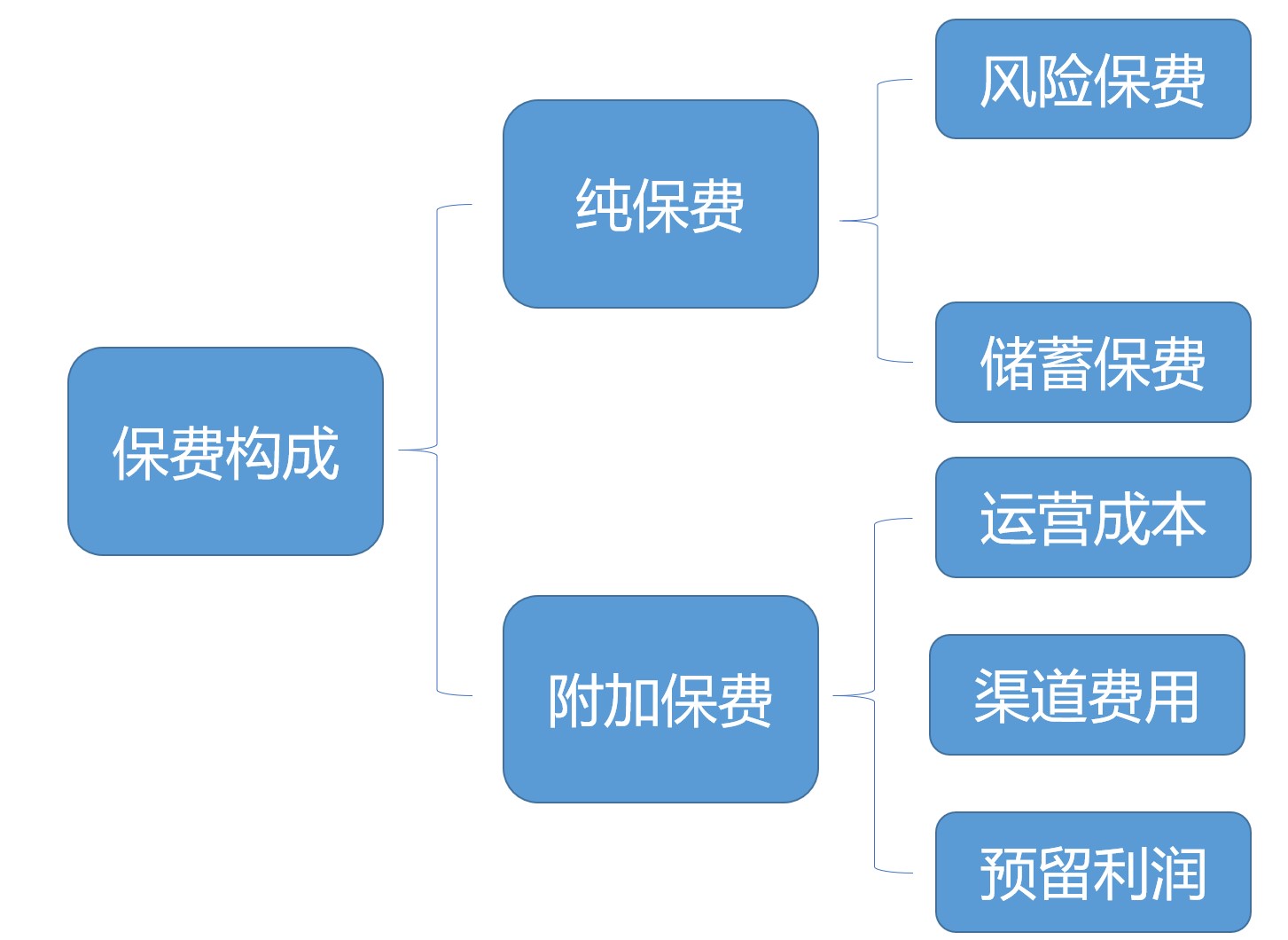

先来个保费构成,看看交的钱去了哪里,上图:

价格之间质的区别主要由“风险保费”催生,这种质的区别不是100元和105元、5000元和6000元的差别,而是50元和2000元、5000元和2万元的差别。

在论述五大险种的风险保费之前,先要列几个文件,它们共同组成了人身险定价的基石,名称放在下面,有兴趣学习、深究精算的,网上检索就能查到:

- 《中国人身保险业经验生命表(2010-2013)》

- 《普通型人身保险精算规定》

- 《中国保险业意外伤害经验发生率表(2021)》

- 《中国人身保险业重大疾病经验发生率表(2020)》

以上文件,我知道大致的作用,但是详细解读我是做不了的,超出我的能力了。

抓出重点大家要知道:保费的设计是十分专业的,我们消费者就不要再去算了,都是徒劳。只要产品能解决担忧的风险就入手吧。

注意:

下文中,提到的价格均以我本人身份投保试算,可代表此类人群——男性、25岁、健康体。

不同公司的报价任取一个做参考。

一、意外险

这篇文章我并没有按照上一篇的顺序从健康险开始,而是从意外险开始讲,在上一篇科普中已经埋了伏笔。

我们在日常生活中,会比较多的被媒体引导关注到xx事故造成了什么后果,好似意外就在眼前,其实根据大量统计数据来看得出结论:

- 意外事故导致的住院远不及自身疾病导致的住院多;

- 意外事故中导致残疾、身故这样严重后果数量占比少,轻微伤更多。

既然有了低概率,那意外险的价格低就会天然的低,成为营销员获客的首选产品,有多低呢?以一年期产品举几个例子:

- 意外医疗报销(意外事故导致的门诊、住院),5000元报销上限年缴70元,2万元报销上限年缴230元,10万元报销上限年缴1110元(如你所见,费用并非线性增长,这是因为单个事故引起的医疗费用高低有明显的分布特征);

- 意外身故及残疾:100万保额年缴1200元;

- 只保全残和身故呢?手头没数据, 但是可以确定是更低的,而且非常低。

当人群的画像清晰了,数量越大,意外事件的发生率就越趋于一个定值,这个定值在中国庞大的人口基数加持下已经算出来了,就在上文提到的文件里《中国保险业意外伤害经验发生率表(2021)》。

看完上面的内容,你应该有所体会:意外险的价格低,几乎可以“闭眼入”,再加上产品没法设计的太复杂,只要看明白保障内容直接买就完事了,小花费大保障。

二、寿险

把寿险放在第二个来讲,也是因为它简单,无法设计的复杂,比较好理解。

寿险的赔付条件很纯粹:被保人离世(身故)。

寿险的身故和意外险的身故,是包含与被包含的关系。意外险的身故赔付,必须是由意外事件引起的;寿险的身故赔付则不限原因(免责里的不行啊,不是绝对无限制)。

举个例子:登山失足身故,意外险、寿险都赔;猝死、病故只有寿险能赔,意外险不行的。

铺垫这么长,影响寿险价格的因素在哪里呢?我们看到,除了意外事件的恒定值,还多了一个变量,是人病故的风险,而病故的风险和年龄有极大的关系。

所以可以看到寿险的价格与年龄相关,被保险人的年龄越大,保费就越贵,核心的因素抓到了,那再把其他的罗列出来:

- 身体健康状况:通过健康告知给客户划分类别,高风险群体的保费更高,比如——肥胖超重、长期吸烟、酗酒、有长期疾病等等等等;

- 保障期限:合同约定保多久,保的越久价格越高,最高就是保终身了(终身寿险)。

- 缴费期:约定好了保多久,还要约定分几年交清,这不是价格的决定因素,可以类比“分期购”,总价在那里不变,交的久缴费压力小,但总费用高。

价格的实例还是要举的,以我为例,定期寿险(价格是线性的,100万保额为例,别的保额自己除便是):

- 交5年保5年:年缴870元;

- 交10年保10年:年缴990元;

- 交15年保15年:年缴1130元;

- 交20年保20年:年缴1340元;

- 交10年保20年:年缴2400元;

- 交10年保30年:年缴4530元;

- 交15年保30年:年缴3170元;

- 交20年保30年:年缴2520元;

- 交30年保30年:年缴1900元。

三、医疗险

第三个搬出了医疗险,因为它相对简单。

这里的医疗险特指住院医疗险,门诊不包含,上篇文章讲了这是老百姓的最优选。

思考:什么原因会让人去住院呢?延续寿险的答案,只是没有严重到身故:较重的意外事故、自身的疾病。

因为自身疾病这一因素的加入,就让保费变化起来了。

继续思考:什么年龄更易生病呢?你的答案脱口而出:老年。

没错,但是你只答对了一半,还有一半是:婴幼儿。免疫力弱的群体都有更大的概率生病住院。

所以在保费上,婴幼儿、老年人的保费要更高,价格曲线像一个“对勾”——“√”。在价格数据上也能观察到0-5岁儿童的医疗险价格高于6岁儿童。

核心的影响因素已经捕捉到了,我再把其他的罗列出来并分析:

- 免赔额:小额医疗险、百万医疗险都有免赔额,免赔额可以是0,也可以是一个确定的数。免赔额为0那肯定是最贵的了,只要产生费用,保险公司就报销。有免赔额了就可以过滤掉一些高频理赔,从而降低产品价格。比如百万医疗险,市面在售的大部分百万医疗险设置了1万免赔额,这个设置瞬间就大大降低了产品价格。以我为例,我买了一款报销上限为200万的百万医疗险,猜猜价格是多少?一年只要350元。为什么免赔额的出现让产品便宜到这个程度上了呢?是因为住院平均花费在13663.9元(老数据,卫健委公布2019年1-11月三级公立医院人均住院费用),不到1万的费用,我的百万医疗报销就无法启动。

- 报销内容:能报的越多,自然就会越贵。好在这个时代信息充分涌流,几乎没有公司敢设计垃圾产品,相反,别家的优点过不久就会“抄”过来,在这个百万医疗险抢客户的市场里,各家打的火热,所以不必担心产品的缺陷,它的价格可以直观得反映产品保障范围,这也就有了一句诀窍:便宜的就是实用的,贵的就是好的。要是实在有好奇心去对比下也无妨的,各家有各家的优势(其实就是打偏门说别家的一小点不行哈哈哈)。

- 保额高低:这个因素在小额医疗险上作用明显,百万医疗险作用甚微。举个例子,12000元、6000元的报销额度分别需要缴费450元、270元。而市面上的百万医疗险,报销额度从100万到600万,以我为例,在300-380元范围内(没有完全相同的报销内容,所以300和380的比较不是很有意义,仅仅说明保额对百万医疗险的价格影响甚小)。

- 有没有交社保:交了社保,就会享受国家的医疗政策,住院自己花的钱就少,那保险报销的就少,给公司省钱了那自然就会少收点保费,我那个350元,没交社保就要花500元买咯。再叮嘱一句,用“有社保”身份买的医疗险,就诊的时候带上医保卡,否则就不能全额报销了。

上述的三个险种都不会很复杂,给所有人的建议还是那三个字:“闭眼入”。

四、重疾险

把重疾险拖到这么后的位置上,是因为它真的复杂,好在我的逻辑清晰,你最多看两遍就明白了。

医疗险与重疾险同属于健康险,都有一样的特征,保费与年龄高度相关。

这次就没有“对勾”的价格曲线了,而是随着年龄增长一路上涨。

年龄这一核心因素点出来了,我再把其他因素罗列分析一遍:

- 保障内容:这个是产品设计中最能花样百出的,你大概听到过重症、中症、轻症,甚至是前症,也听到过28种、45种、90种、100种、150种……还有赔1次、赔2次、赔3次,以及一个高频词语“保费豁免”,其他的更多还有我没列出来的很多很多,无一不让你觉得这个产品是世界上最全面、最先进、最最最最、各种最好的。当然,这些权益,每多一个,都是多一道保障,是好事,同时也要记得,每一项权益都是付了费的,+1项权益就多交一笔钱。这么多权益该怎么取舍,我留到后续的重疾专门开贴讲,这一段你只需要记住:每一项权益都是付了费的。

- 保障期限:这个跟寿险类似,是保1年呢?还是保30年,或者保到65岁?或者财大气粗直接保终身?同样,保的越久价格越高。

- 缴费期:这个也跟寿险类似,可以类比“分期购”,总价在那里不变,交的久缴费压力小,但总费用高。当然了,1年期的保障没法分期的,交一年保一年。

价格的实例还是要举一下的,体验一下玩出花的重疾能有多大差别(还是以我为例,25岁、男性、健康体、50万保额):

- 一年期癌症险:180元,注意,只赔付1次恶性肿瘤-重度,也就是癌症;

- 一年期重疾险:435元,只赔付1次,保高发的六种重疾——癌症、较重急性心肌梗死、严重脑中风后遗症、重大器官移植术或造血干细胞移植术、冠状动脉搭桥术、严重慢性肾衰竭。

- 终身重疾险:年缴12060元,30年缴清,保终身,对应非常全面的权益——重症100重赔付3次、25种中症赔付3次、45种轻症赔付3次、10种特定器官切除手术赔付1次、生命末期全额赔付、身故全额赔付。也正因为身故赔付权益的加入,这就成了一份一定会获得理赔的重疾险——人固有xx。

跨度这么大,就是为了更直观展示,重疾产品设计的丰富与复杂,作为消费者需要有专业代理人的指导和建议才能准确把握自身需求,做出更科学地购买决定。

稍微顺带提一点:重疾的购买遵循保额优先原则,比如我评估下来50万的重疾额度才能覆盖未来的风险,那么就要锁定这个50万额度,在有限的预算里调整保障内容,我会这么干,供参考:

- 去掉身故赔付、生命末期赔付,不要寿险属性了,纯纯的保重疾;

- 要是还高,就缩短保障期,从终身变为定期,只保到65岁,等我退休了,那时我不再是经济支柱,重疾保障没了也没啥;

- 如果还高,那就减少赔付次数,3次固然好,但是拉高了保费,我把轻、中、重症都调整为1次;

- 还不行的话,我就把豁免权去了;

- 再不够,把轻症、中症都去掉,只要重症;

- 要是还高,那我买一年期重疾产品,交一年保一年,这样总行了,500块我还是拿得出的。

五、年金险

放在最后的年金险,它最不复杂,也复杂。

影响保费的因素跟年龄、概率都无关了,我逐一罗列分析:

- 期望领出的钱:希望在特定时点领的多,那么保费投入就多;

- 何时开始领钱:定缴费,开始的越晚,领的越多;定领出,开始的越晚,交的越少;

- 是否约定红利:想分保险公司经营的红利,那就多交笔钱咯;

- 保底利率:“利率”上个引号,要不然违规了,承诺的越高,保险公司的风险越大,收的钱就越多。

不复杂的是,数字明明白白落在纸上,一眼就可以望到20年后这笔钱会变成什么样。

复杂的是人性,如果你的脑袋里还在盘算着:资金的机会成本、如何实现更高收益,那么年金不是你的考虑对象。

我的观察里,大部分的年金客户在35岁往上,他们的钱要规划未来中长期的事件,而且是非常重要容不得闪失的事件:自己的养老、子女的教育。

人性无法抗衡,只能借助工具管理。

思考:如何让一笔钱安全地放到20年以后?

此题欢迎各位读者在评论区给出答案。

总结

以上大篇幅的讨论,在讲保费的核心影响因素——风险保费。

把图拉回来

其他四项因素简单描述就能理解了:

- 储蓄保费:(属于自己的那部分钱里还没有被用出来的)主要体现就是现金价值(关于现金价值我会专门开贴),部分产品的投资收益计算,就是以此为计算基数的;

- 运营成本:(后三项都不属于自己了)主要是广告费用、内勤员工工资、房租水电等等。所以你敢相信吗?你投的大品牌是你拿钱砸出来的/滑稽;

- 渠道费用:给卖产品的人发佣金,主体公司自己的代理人、经代公司的经纪人、电销的外呼专员、银行代销等等,从业人员要生活的;

- 预留利润:公司嘛,要赚钱的。

再重回开头提的一列问题,我逐一给出参考答案:

- 我们能买到便宜且保障全面的保险吗? 答:不能,每一项权益都是付了费的,便宜就意味着保障少。

- 保费的构成。 答:风险保费、储蓄保费、运营成本、渠道费用、预留利润。

- 我们交的保费去了哪里? 答:去了保险公司,流向见上题答案。

- 为什么同一类保险价格差那么多? 答:产品设计的保障内容差别巨大。

- 保险产品可以打折吗? 答:不能,产品遵循严格的定价逻辑,售价必须按照向银保监报备的执行;另外,返佣不可取,断了从业人员的活路,也终结了从业人员的职业生涯(严重违规)。

- 如此多的产品我该选哪个? 答:寻找专业从业人员帮助,明确需求、量入为出、科学配置。

- 买保险,价格上会被“宰”吗? 答:不会,产品遵循严格的定价逻辑,售价必须按照向银保监报备的执行,付出的每一分钱都发挥了应有的作用。

后记

希望通过阅读本文,你能知道:明确需求后,不必在价格上纠结过久,丰俭由人。

尽早按照期望配置好方案,缴费生效,才是头等大事。

保险产品没有坑,大家也不要再用“避坑”这一词语,理性认识、科学配置,所有的产品都是好产品。

愿我们都有美好的生活。